Trattamento fiscale, implicazioni operative e strategie per imprese e professionisti

La cessione di fabbricati strumentali rappresenta un’operazione con rilevanti implicazioni tributarie, civilistiche e contabili, soprattutto per imprese e professionisti che utilizzano tali beni nell’esercizio della propria attività economica. La disciplina fiscale, come noto, differisce in modo significativo rispetto alle cessioni di fabbricati abitativi, sia con riferimento ai criteri di determinazione delle plusvalenze, sia per quanto riguarda il regime IVA e l’applicazione delle imposte indirette.

In questo articolo si analizzano, con taglio tecnico e orientato alla pratica professionale, le principali regole applicabili alle cessioni di fabbricati strumentali, evidenziando criticità, opportunità, casistiche particolari e possibili strategie di pianificazione.

1. Fabbricati strumentali: definizione e categorie rilevanti

L’art. 43, comma 2, del TUIR distingue tra:

fabbricati strumentali per natura, ossia quelli che per le loro caratteristiche non sono suscettibili di diversa utilizzazione senza radicali trasformazioni (es. capannoni, stabilimenti industriali, immobili categoria catastale D ed E);

fabbricati strumentali per destinazione, utilizzati esclusivamente nell’esercizio dell’impresa (es. uffici, negozi, magazzini se utilizzati per l’attività dell’impresa).

Ai fini IVA, rileva la nozione di immobile strumentale individuata dal D.L. 223/2006 e dalle classificazioni catastali A/10, B, C, D, E.

La qualificazione è essenziale perché condiziona:

il trattamento IVA della cessione;

la tassazione della plusvalenza;

l’applicazione delle imposte di registro e ipocatastali.

2. Plusvalenze da cessione: criteri di determinazione e tassazione

Per le imprese, la plusvalenza derivante dalla cessione di un fabbricato strumentale è disciplinata dall’art. 86 del TUIR e concorre integralmente a formare il reddito d’impresa.

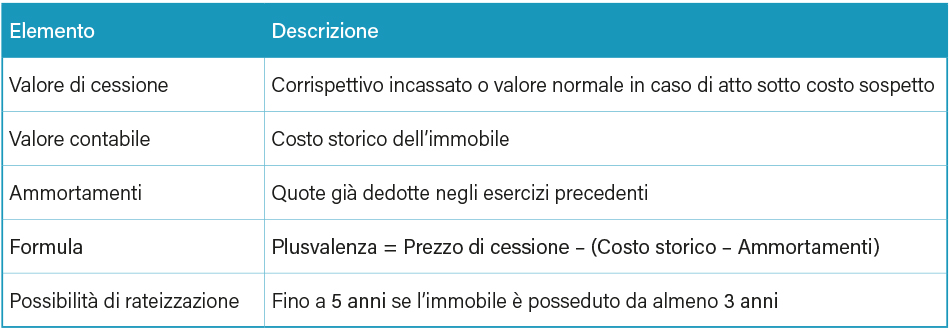

2.1 Determinazione della plusvalenza

La plusvalenza è data da:

Corrispettivo di cessione – Valore contabile netto (costo storico – ammortamenti)

In caso di beni completamente ammortizzati, l’intero corrispettivo genera plusvalenza.

Le imprese possono optare per:

tassazione integrale nell’esercizio di realizzo;

rateizzazione quinquennale se il fabbricato è posseduto da almeno tre anni (art. 86, co. 4 TUIR).

La rateizzazione è una leva utile in ottica di pianificazione finanziaria e fiscale, in particolare per operazioni di dismissione di immobili industriali a elevato valore residuo.

Determinazione della plusvalenza (art. 86 TUIR)

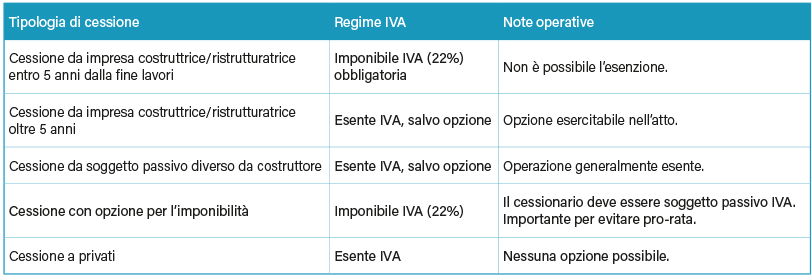

3. Regime IVA delle cessioni: disciplina e opzioni

La disciplina IVA dei fabbricati strumentali è tra le più articolate dell’ordinamento.

Il riferimento principale è l’art. 10, n. 8-ter, DPR 633/72.

3.1 Regola generale

La cessione è esente IVA, salvo nei casi seguenti:

Operazioni imponibili obbligatorie

- Immobili ceduti entro 5 anni dalla fine lavori da parte dell’impresa costruttrice o di ristrutturazione (IVA obbligatoria).

- Immobili ceduti da impresa che ha effettuato interventi di recupero di cui all’art. 31 L. 457/1978 (oggi TU edilizia).

Operazioni imponibili per opzione

Il cedente può optare per l’imponibilità IVA se:

- è un soggetto passivo IVA;

- la cessione è rivolta a un altro soggetto passivo IVA.

L’opzione si esercita nell’atto di vendita con clausola espressa “operazione imponibile per opzione ai sensi dell’art. 10, n. 8-ter”.

Meccanismo del reverse charge

Nel caso di cessioni di fabbricati strumentali per le quali il cedente ha optato per l’imponibilità IVA, si applica il meccanismo del reverse charge se l’acquirente è un soggetto passivo IVA. In questo caso:

- il cedente emette fattura senza applicazione dell’IVA;

- l’acquirente integra la fattura con l’indicazione dell’aliquota e dell’imposta dovuta;

- l’acquirente registra la fattura sia nel registro degli acquisti che in quello delle vendite.

3.2 Aliquote IVA

Per i fabbricati strumentali:

- 22% aliquota ordinaria.

- solo in alcuni casi specifici l’aliquota è ridotta al 10%.

3.3 Effetti sul pro-rata e sulla detrazione IVA

La scelta tra esenzione e imponibilità non è neutra.

- L’esenzione comporta indetraibilità proporzionale dell’IVA sugli acquisti (pro-rata).

- L’opzione per l’imponibilità elimina gli effetti negativi sul pro-rata, ma implica obblighi IVA più gravosi.

Regime IVA delle cessioni (art. 10, n. 8-ter, DPR 633/72)

4. Imposte di registro, ipotecarie e catastali

In caso di cessione imponibile IVA, si applicano:

registro fisso 200 euro

ipotecaria 200 euro

catastale 200 euro

In caso di cessione esente IVA:

registro 9% (minimo 1.000 euro)

ipotecaria 50 euro

catastale 50 euro

È evidente che la qualificazione IVA incide sensibilmente sulle imposte indirette. Per cessioni di elevato valore può risultare nettamente più conveniente rendere l’operazione imponibile IVA (aliquota 22% detraibile dal cessionario) piuttosto che esente.

Imposte indirette in funzione del regime IVA

5. Cessioni effettuate da professionisti o imprese individuali

I fabbricati strumentali possono appartenere anche a professionisti o imprese individuali. In tal caso:

la tassazione segue l’art. 54 TUIR (reddito di lavoro autonomo);

la plusvalenza è determinata con gli stessi criteri d’impresa;

la cessione è sempre soggetta a registro 9% se non imponibile IVA.

Un tema rilevante riguarda l’uso promiscuo: in tal caso, l’immobile è considerato strumentale per il 50% salvo prova contraria.

Conclusione

La cessione di fabbricati strumentali è un’operazione ad alto contenuto tecnico che richiede un’analisi integrata:

fiscale (IVA, imposte dirette, registro);

civilistica (qualificazione del bene e modalità di trasferimento);

contabile (valutazione del valore netto contabile);

strategica (pianificazione societaria e immobiliare).

Una corretta strutturazione dell’operazione può generare vantaggi fiscali rilevanti ed evitare rischi di accertamento. Al contrario, una gestione approssimativa può produrre oneri non previsti, soprattutto sul fronte dell’IVA e delle imposte indirette.

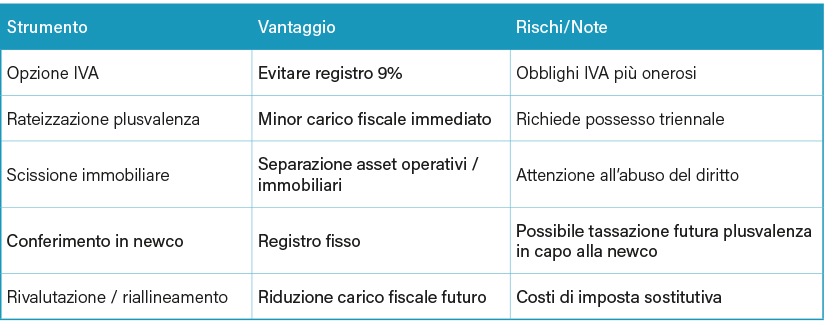

Strumenti di pianificazione (con effetti fiscali)